증여나 상속에 대해서 우리는 모두 타인에게 재산을 이전하는 방법이라고 알고 계실 겁니다. 그리고

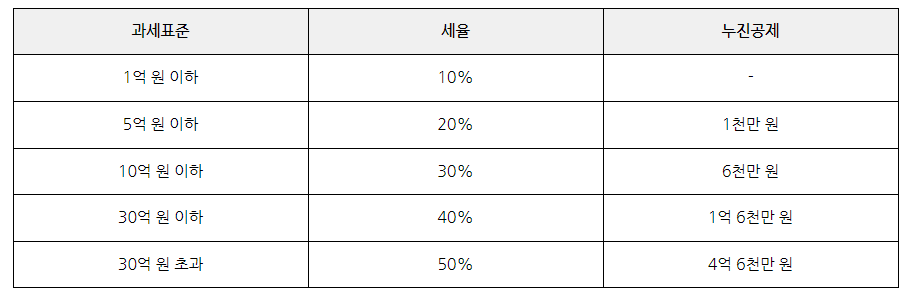

상속이나 증여를 하게되면 세금을 내야 되겠죠? 상속네나 증여세에는 같은 세율을 부과합니다. 하지만 상속세나 증여세를 낼 때 재산을 주는 증여인이 내야 할까요? 재산 수령인이 내야 하는 걸까요?

-바로 재산을 받는 사람이 부담을 해야 합니다.

용어 정리

상속세: 재산을 주는 경우 피상속인이라고 부릅니다. 재산을 받는 경우 상속인

증여세: 재산을 주는경우 증여자라고 부릅니다. 재산을 받는경우 수증자라고 부릅니다.

시가: 현시세 가격을 의미합니다.

공기 가격: 거래세 외에 과세를 위해 정해놓은 기준 가격을 의미합니다.

공시지가: 토지에 해당하는 공시 가격을 의미합니다.

공제: 내야 되는 세금을 감면하는 제도

과세표준금액: 세금 부과 기준. 과세표준액= 상속금액 or 증여금액 - 공제액

증여와 상속의 뚜렷한 차이점은 바로 증여는 생전에 이루어지고 상속은 사후에 이루어진다는 것입니다. 증여세와 상속세의 세율은 같지만 공제되는 금액이나 공제되는 항목이 다릅니다.

증여세

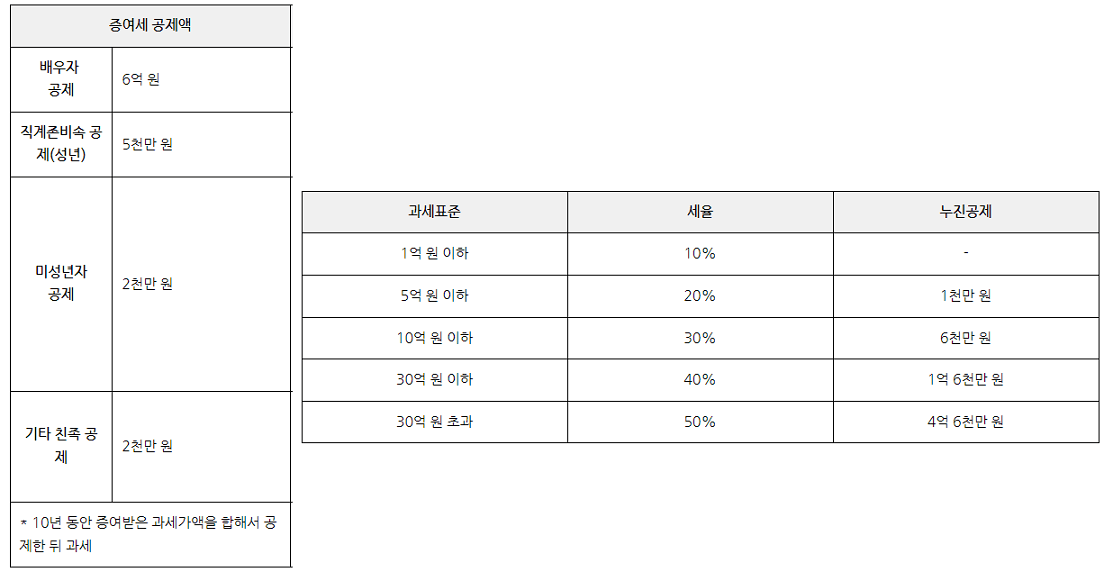

증여세는 받는 사람을 기준으로 즉 인당 증여 세금이 부과됩니다. 한마디로 재산을 물려받는 한 명씩 10년 이내에 증여받은 재산을 부과하는 것입니다. 증여세와 같은 경우 증여자와 수증자에 따라서 배우자와 같은경우 6억원, 직계존비속(가족부모관계) 5천만원, 미성년자와 같은경우 2천만원, 기타 친족들은 1천만원으로 나누어지게 됩니다.

상속세

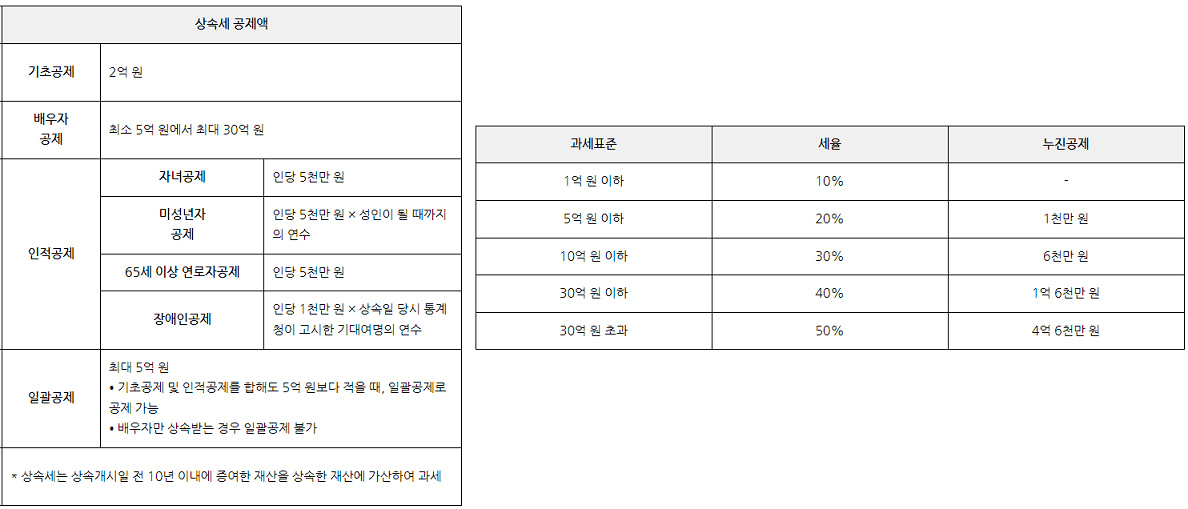

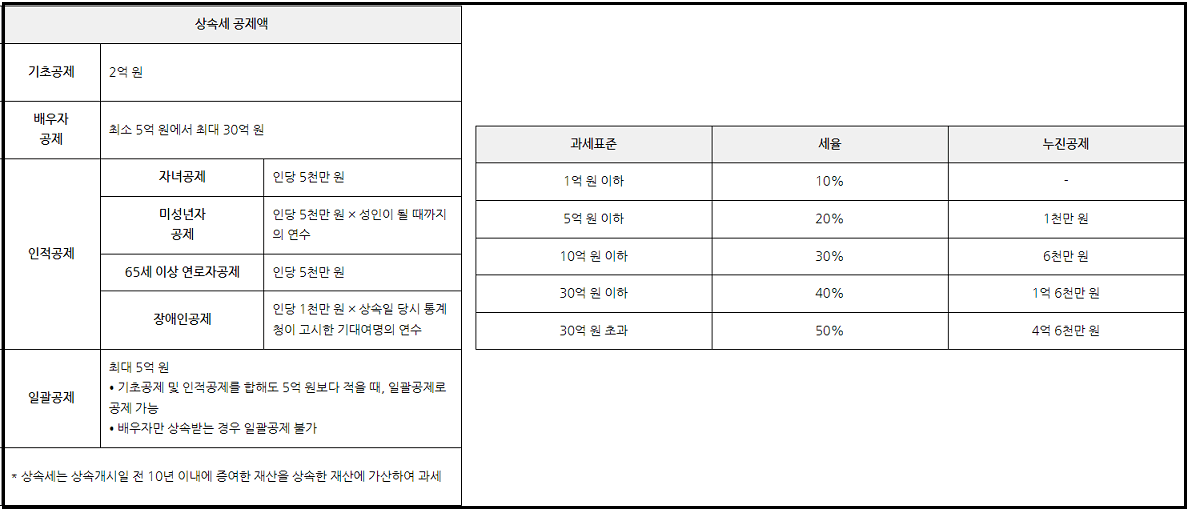

상속세와 같은 경우 상속재산에 대해서 세금이 부과됩니다. 상속세와 같은경우 몇명이 재산을 상속받던가에 따라서 상속세를 부과합니다. 상속세와 같은경우 기초공제 2억 원, 배우자 공제 5억 ~30억 원 를 받을 수 있습니다. 또 이와 같은 기초공제와 인적공제를 대신해 일괄로 5억 원 공제가 가능합니다.

이렇게 보시면 증여세와 상속세의 뚜렷한 차이점이 보이지 않는데요. 증여세와 상속세는 재산을 물려받으면서 내야 되는 세금계산 즉 공제액에서 차이가 나게 됩니다. 증여세와 상속세를 계산하고나시면 꽤 엄청난 차이가 있다는 것을 느끼시게 될 텐데요. 아래 예시를 보면서 설명드리도록 하겠습니다.

예시

예시 1) 물려주려는 재산이 100억 원이고 성인인 자녀 10명이 있을 경우 상속세와 증여세 무엇을 선택해야 하나요?

이와 같은 경우 절세하려면 증여세와 상속세를 계산하여 어떤 것을 택했을 때 이득이 있는지 비교해봐야 합니다.

상속세 계산: 총재산에 대해서 세금을 부과하는 제도라고 말씀드렸습니다.

상속세로 계산을 할 경우 배우자 없이 자녀만 10명에 속하니 상속세 공제액으로 (기초공제 + 인적공제) 7억 원이 가능합니다. 따라서 과세표준은 100억-7억 = 93억이 됩니다. 상속세에서 공제된 금액을 빼면 과세표준이라는 것을 기억해주시면 됩니다 (93억 원). 93억 원은 30억 원이 초과되니 세율 50%를 적용하여 93억 x 0.5(50%) - 4억 6천만 원 = 41억 9천만 원이 됩니다.

증여세 계산: 증여세와 같은 경우 재산을 증여받는 사람당 부과되는 세금이라고 말씀드렸습니다.

자식 10명에게 똑같이 10억 원씩 증여했다고 가정했을 때 직계존속으로 받은 것에 대한 공제금액 5천만 원씩 공제하게 된다면 과세표준은 인당 9억 5천만 원이 됩니다. 따라서 증여세 세율을 표에따라 계산해주시면 9억 5천만원은 5억초과 10억원이하에 해당하니 30%세율이 적용됩니다. 9억5천만원 x 0.3(30%) -6천만원 = 2억2천5백만원이 됩니다. 자식이 10명이였음으로 총증여세는 2억2천5백만원 x 10명 = 22억 5천만원이 됩니다.

이렇게 비교해보시면 상속세는 41억 증여세는 22억 5천만 원으로 엄청난 차이가 나게 됩니다. 자식이 많든 적든 증여세가 훨씬 유리해 보이는데요. 우리가 상속세를 알아야하는 이유또한 있습니다.

예시 2) 아버지, 어머니, 아들로 구성된 3인 가구인데 아버지가 돌아가시면서 8억을 물려주었습니다. 이와 같은 경우 상속세와 증여 세중 어떤 공제항목을 선택해야 절세를 할 수 있을까요?

상속에서 제일 기본적인 공제방법은 기초공제 2억 + 인적공제를 받는 것입니다. 여기서 인적공제는 재산을 상속받는 상속인들이 누구인가에 따라 공제액이 달라지는데요. 일괄공제와 기초공제+인적공제를 비교하여 어떤 항목에서 세금을 더 절세할 수 있는지 계산해보셔야 합니다. 기초공제 + 인적공제가 5억 원을 넘지 않는경우 일괄공제로 5억원 공제를 받는 것이 훨씬 이득입니다.

기초공제 + 인적공제로 공제받는 경우 기초공제 2억 원 배우자 상속공제 5억 원 자녀공제 5천만원으로 총 7억 5천만원을공제받을 수 있습니다. 반면에 일괄공제를 활용하실경우 일괄공제 5억원 + 배우자공제 5억원=10억원이 됩니다. 일괄공제로 더많은 금액을 공제받을수 있으니 일괄공제로 상속받는 것이 좋습니다. 하지만 문제를 잘 보시면 재산이 8억 원입니다. 근데 일괄공제 금액이 10억 원으로 더 크죠? 이와 같은 경우 세금 없이 재산을 상속받는 경우도 있게 된다는 것을 아셔야 합니다.

예시 3) 부동산을 물려주려는 경우 증여로 줘야 할까 상속으로 줘야 할까?

부동산의 경우 대부분 상속이 불리할 수 있습니다. 이유는 부동산과 같은 경우 시간이 갈수록 계속 오르고 부동산에서 상속세를 평가할 때 현재 시가를 기준으로 값을 기기 때문에 시간이 지날수록 더 많은 세금을 내야 하는 리스크가 있기 때문에 어느 정도 세금을 감수하더라도 상속보다는 증여를 하는 것이 좋습니다.

요약: 재산이 5억 원 ~ 10억 원이 있으신 분들은 증여보단 상속으로 재산을 물려주는 것이 절세하고 부동산인경우 증여로 부동산을 주는것이 더 많은 돈을 물려주는 방법이 되겠습니다.

'알아가기' 카테고리의 다른 글

| 군인월급(이병 ~병장) 및 돈모으는 꿀팁 (0) | 2022.01.26 |

|---|---|

| 소상공인 방역지원금 (1차~5차) (0) | 2022.01.26 |

| LH 임대주택 종류 알아보기 (국민인대주택, 공공임대 주택, 영구임대주택) (0) | 2022.01.26 |

| 청년우대형 청약통장 알아보기 (신청기준, 혜택, 가입은행) (0) | 2022.01.25 |

| 2022년 코로나19 세정지원 알아보기 (사업자, 일반인) (0) | 2022.01.25 |

댓글